Блог им. Klinskih-tag |Минутка небольшого тех.анализа по индексу Мосбиржи

- 18 ноября 2022, 10:39

- |

💰 И, судя по позитивным дивидендным новостям этой недели (в частности, промежуточными выплатами уже успели порадовать Роснефть, Татнефть и Газпромнефть, шансы на это есть! Плюс ко всему, «жирные» дивиденды от Газпрома, которые ранее торжественно были получены счастливыми акционерами компании, также повышают инвестиционный оптимизм, и наверняка часть этих денежных средств вернётся обратно на российский рынок акций, оказав ему дополнительную поддержку.

📈 Продолжая технический анализ по индексу Мосбиржи, следующая серьёзная цель — это покорение МА200 (2450 пунктов). Последний раз индекс Мосбиржи был выше уровня MA200 в самом начале этого года (т.е. ещё до начала СВО) — 5 января 2022 года. Там же, чуть выше проходит мощная линия сопротивления (2500 пунктов).

( Читать дальше )

- комментировать

- Комментарии ( 8 )

Блог им. Klinskih-tag |Мосбиржа: пока без дивидендов, но с надеждами

- 07 ноября 2022, 15:47

- |

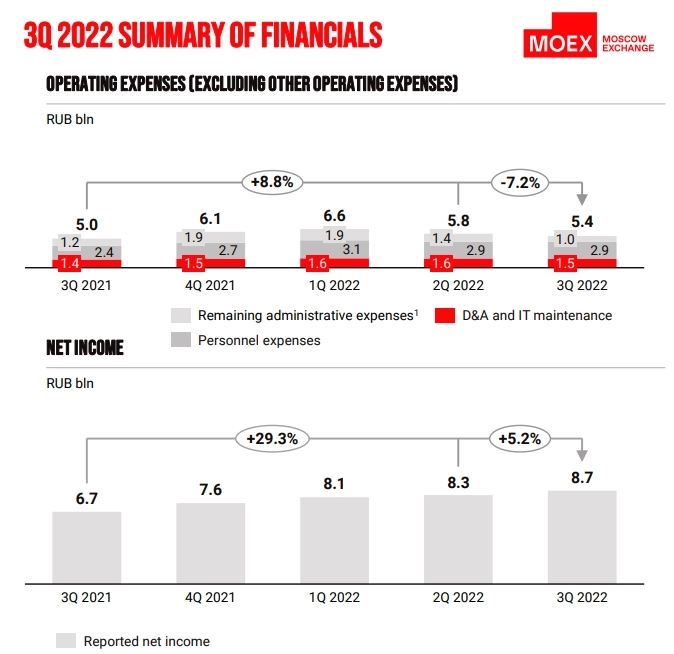

🏛 Московская биржа представила финансовые результаты за 3 кв. 2022 года:

По-прежнему бросается в глаза, что количество раскрываемых показателей в отчётности, пресс-релизе и презентации компании значительно сократилось. Однако спасибо и на этом — многие российские публичные компании и вовсе ушли в подполье, отказавшись в принципе от раскрытия финансовой информации.

( Читать дальше )

Блог им. Klinskih-tag |Наблюдательный Совет Мосбиржи на состоявшемся заседании рекомендовал не выплачивать дивиденды за 2021 год

- 01 ноября 2022, 14:43

- |

Судя по всему, приоритетность соблюдения установленных требований к капиталу для Мосбиржи превышает желание несмотря ни на что выплатить дивиденды своим акционерам. Впрочем, лично я здесь приятного сюрприза не ждал, да и рынок реагирует спокойно сегодня на это событие: котировки акций Мосбиржи скромно снижаются всего лишь на 0,7%, на общем нейтральном фоне.

👉 Что касается инвестиционных перспектив, то на быстрое восстановление показателей Мосбиржи я бы сильно не рассчитывал, да и чётких драйверов для роста пока не прослеживается. Однако мощная поддержка в районе 80-85 руб. за бумагу, которая знаменует собой 7-летние минимумы котировок, однозначно является хорошей возможностью для формирования долгосрочной позиции в акциях Мосбиржи. Особенно после очередного подтверждения этого мощного уровня поддержки!

©Инвестируй или проиграешь!

Блог им. Klinskih-tag |Минута инвестиционной философии

- 14 октября 2022, 12:51

- |

Вполне возможно, что это действительно окажется так, и я буду этому только рад. Но всегда помните одно: текущий 2022 год — действительно крайне нетривиальный, сложный и как никогда турбулентный, а все события, невольными свидетелями которых мы с вами сейчас являемся, ещё совершенно неизвестно к чему в итоге приведут, но уже точно останутся в новейшей истории на многие десятилетия.

Те модели и принципы из известных американских книжек, ещё совсем недавно прекрасно работавшие на глобальном финансовом рынке, частью которого являлась Российская Федерация, сейчас совершенно неактуальны, а будущее российского фондового рынка, также как и дальнейшая судьба отдельно взятых публичных эмитентов, совершенно не поддаются никаким прогнозным моделям.

( Читать дальше )

Блог им. Klinskih-tag |Делистинг российских ADR с иностранных бирж на руку Мосбирже

- 12 апреля 2022, 23:05

- |

Согласно этому закону, обращение российских ценных бумаг на иностранных биржах будет запрещено, а ADR на российские акции будут конвертированы в российские бумаги.

🇷🇺 Важное уточнение: данный закон коснётся только эмитентов, зарегистрированных в России. К таким относятся, например, Сбербанк, Роснефть, Газпром и другие крупнейшие отечественные корпорации, имеющие при этом депозитарные расписки на биржах Лондона, Франкфурта и т.д.

🇪🇺 А вот российские компании, имеющие прописку в иностранной юрисдикции, этот закон не коснётся. К таким компаниям относятся Яндекс, Globaltrans, Fix Price, Polymetal и ряд других.

⭕️ При этом компаниям с иностранной пропиской в нынешних реалиях будет трудно раскрывать финансовую отчётность и соблюдать дивидендную политику, поскольку аудиторы «большой четвёрки» отказываются работать с российским бизнесом, а

( Читать дальше )

Блог им. Klinskih-tag |Казахстан взбудоражил российский фондовый рынок. Почему?

- 06 января 2022, 00:13

- |

📉 Российский фондовый рынок в первые два торговых дня 2022 года упорно игнорировал политическое обострение в Казахстане, и вот вчера он всё-таки дрогнул, под натиском целого ряда тревожных новостей из этой республики.

🇰🇿 Давайте бегло пробежимся по заголовкам новостей:

🔸 Президент Казахстана ввёл режим ЧП на всей территории страны

🔸 Во время беспорядков в Казахстане погибли 8 полицейских и солдат нацгвардии

🔸 Президент Казахстана принял отставку правительства страны

🔸 Протестующие прорвались к зданию администрации в Алма-Ате, перед зданием взрываются светошумовые гранаты

🔸 Президент Казахстана заявил, что аэропорт Алматы и 5 самолетов, в том числе иностранных, захвачены «террористами».

🔸 и так далее....

🤔 Не будем вдаваться в политику, искать крайних и рассуждать на тему того, насколько оправданной со стороны правительства республики было резкое повышение цен на сжиженный газ (я считаю, оно должно было вмешаться в процесс перехода к реализации сжиженного газа через электронные торговые площадки и сделать его более мягким), а давайте лучше порассуждаем чем это потенциально будет грозить РФ в целом и фондовому рынку в частности:

( Читать дальше )

Блог им. Klinskih-tag |Традиционный корвалол-пост. Принимать утром и натощак.

- 14 декабря 2021, 11:30

- |

Прошу меня понять и простить, что я отмалчиваюсь по поводу того, что происходит в последние два дня на российской фондовой площадке.

1) Во-первых, у меня банально не хватает времени на корвалол-посты. К тому же, я традиционно люблю философствовать на выходных, когда рынки закрыты и нет дополнительных факторов давления на инвестиционный разум.

2) Я совершенно не понимаю, с чем связаны вчерашние и сегодняшние аномальные распродажи. От слова совсем! Да, геополитические риски есть — но наша страна всю жизнь с ними живёт! Да, санкционные риски витают в воздухе — но и здесь ничего нового нет! Если вы не верите в войну с Украиной, которую ждёт весь западный мир — тогда используйте этот момент для стратегических покупок, и будет вам счастье!

3) Вчера вечером я и подумать не мог, что чёрный понедельник — это ещё мелочи, по сравнению с тем, что мы увидели в своих терминалах сегодня утром. Тем не менее, план уже был намечен, и всё что надо было сделать — это просто придерживаться его. Поэтому я радостно подкупил целый ряд российских бумаг по каким-то неадекватным ценникам (чего стоит хотя бы Газпром, который утром пролили ниже 300 рублей!), честно отчитался об этом подписчикам и закрыл терминал. Вечером загляну, посмотрим что там происходит, эмоциональную стабильность всегда надо поддерживать в форме.

( Читать дальше )

Блог им. Klinskih-tag |СПБ биржа или Мосбиржа? Вопрос риторический

- 19 ноября 2021, 09:37

- |

Уже можно говорить о том, что спрос на акции Санкт-Петербургской биржи в ходе IPO составили $800 млн, а размещение состоялось по верхней границе ценового диапазона с большой переподпиской.

Пару недель тому назад я уже писал постна эту тему, но тогда он был написан с точки зрения рядового обывателя, нежели акционера, планирующего поучаствовать в предстоящем IPO.

Собственно, в итоге я решил пока не участвовать в этой истории, т.к. компания размещается по весьма внушительным мультипликаторам: с учётом ожидаемой прибыли СПБ Биржи в 2,5-3,0 млрд рублей соотношение P/E оценивается на уровне 35х-42х. В то время как Мосбиржа по ожиданиям получит по итогам 2021 года около 28 млрд руб. чистой прибыли и оценивается по P/E всего в 14х.

( Читать дальше )

Блог им. Klinskih-tag |Тезисы с обзора "Эксперт РА" по розничным инвестициям

- 24 мая 2021, 16:52

- |

📣 Рейтинговое агентство «Эксперт РА» подготовило свежий обзор по розничным инвестициям, основные тезисы которого я предлагаю вашему вниманию:

📈 Снижение доходности по банковским депозитам способствует рекордному притоку капитала физических лиц на фондовый рынок.

📱Благодаря появлению мобильных приложений и принятию поправок к законодательству процесс инвестирования стал максимально простым и удобным.

📊 У 75% клиентов объём средств на брокерском счете составляет менее 10 тыс. руб., что сигнализирует о значительном потенциале увеличения притока капитала в будущем, поскольку 10 тыс. руб. является тестовой суммой для частных инвесторов.

🧮 Компании малого и среднего бизнеса готовы увеличивать объема выпуска облигаций, что позволит частным инвесторам получить доходность в 2-3 раза выше банковских депозитов.

❗️Потенциал перетока депозитов на фондовый рынок по-прежнему велик. Экономически активное население в России составляет 74 млн человек. Сейчас только у 15% населения есть брокерский счет. Во многих странах G-20 этот показатель превышает 50%.

( Читать дальше )

Блог им. Klinskih-tag |Мосбиржа: смотрим на финансовую отчётность, считаем дивиденды

- 31 октября 2020, 13:38

- |

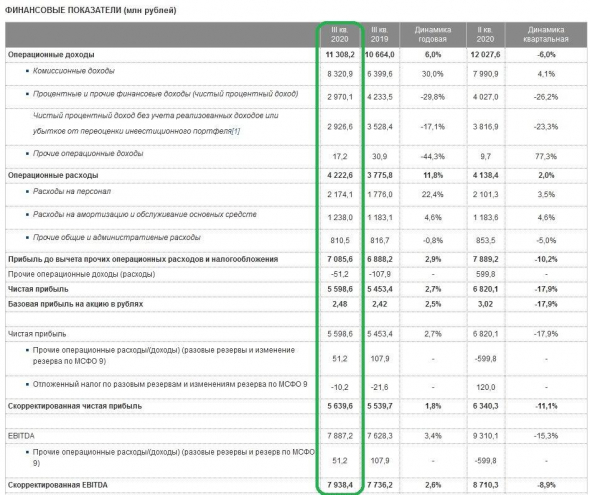

Мосбиржа отчиталась по МСФО за 3 кв. 2020 года, сообщив о росте чистой прибыли за этот период на 2,7% (г/г) до 5,6 млрд рублей:

⬇️ Результат оказался чуть ниже консенсус-прогноза аналитиков, ожидавших увидеть главный финансовый показатель на уровне 5,8 млрд рублей. Возможно, в том числе и из-за этого котировки акций Мосбиржи снижались вчера более чем на 4%, нырнув ниже 135 рублей, хотя ещё в начале октября рынок их оценивал выше 155 рублей. Акционером компании, как вы помните, я на данный момент не являюсь, а потому очень надеюсь увидеть котировки ещё ниже, для набора позиции по привлекательным ценникам.

⏬ Тенденции, которые мы ранее наблюдали в бизнесе Московской бирже, сохранились и сейчас. Чистый процентный доход активно снижается, на фоне планомерного сползания ключевой ставки вниз за последние 12 месяцев, а потому удивляться падению этого показателя на 30% (г/г) до 2,97 млрд рублей как-то не приходится. И здесь следует держать в голове важный момент: дальнейшее снижение ключевой ставки весьма ограничено, а потому в будущих периодах негативная динамика будет сглажена, а возможно даже получит шанс для небольшого роста.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс